English

ArtBusiness

Computers

Games

Health

Home

Internet

Kids & teens

Recreation

Reference

Science

Shopping

Society

Sports

Français

ArtBusiness

Divertissement

Enfants & ados

Informatique

Internet

Jeux

Maison

Référence

Santé

Science

Shopping

Société

Sports

Register

Membership

Links

Help

About

Lois

Texte de la loi Scellier, avis ? (0) 2010-12-01

Bonjour, Je voudrais savoir ce que vous pensez de la loi Scellier grosso modo, est-ce que ça vaut le coup ou pas ? Par les temps qui courent, devenir propriétaire revi (...)

Définir le harcèlement au travail (0) 2010-05-27

Bonjour à tous, je voudrais savoir comment la loi définit le harcèlement moral au travail, à partir de quand on peut considérer qu'un comportement répétitif ou non (...)

Temps de pause pendant le travail (0) 2010-05-27

Bonjour tout le monde, voilà ma question : Je voudrais savoir quel est le temps de pause obligatoire imposé par la loi aux employés dans une entreprise quelconque. C'e (...)

A partir de combien cadeau = travail (0) 2010-05-27

Bonjour à tous, je voudrais savoir à partir de combien un cadeau en espèces offert par un site web peut être considéré comme une rémunération qui devrait donc etr (...)

Légalité des sites de téléchargement (0) 2010-05-05

Bonjour, vous pensez quoi des sites de téléchargement de films au niveau juridique ? Il semble que ces sites qui proposent de télécharger des films commerciaux, de l (...)

Loi Hadopi 2 : problèmes (0) 2009-07-21

Que penser de la future probable loi Hadopi 2, qui a pour but de freiner le téléchargement illégal sur internet ? Nouveau symbole de l'exception culturelle française, (...)

Loi Godfrain du 5 janvier 1988 (0) 2008-11-07

Bonjour, je voudrais savoir si cette loi a subi des changements depuis sa publication. Merci d'avance. Loi n° 88-19 du 5 Janvier 1988 Travaux préparatoires * Assemb (...)

Loi informatique et libertés (0) 2008-11-07

Bonjour, je voudrais savoir si la loi informatique dans la version qui suit a subi des aménagements depuis sa publication. Merci d'avance. Loi n° 78-17 du 6 Janvier 197 (...)

Display archives , all threads.

Follow the news in the forum

Last post in this thread :

guest-bojifo (2010-12-01 23:13:53)

Texte de la loi Scellier, avis ?

Bonjour,

Je voudrais savoir ce que vous pensez de la loi Scellier grosso modo, est-ce que ça vaut le coup ou pas ? Par les temps qui courent, devenir propriétaire revient de plus en plus à louer directement à l'état donc bon... Intéressant théoriquement ou pas ? Et en pratique ?

Pour rappel, le texte officiel serait :

Code général des impôts

Article 199 septvicies - Version en vigueur au 1er janvier 2010

Modifié par LOI n°2009-1674 du 30 décembre 2009 - art. 39 (V)

I. ― Les contribuables domiciliés en France au sens de l'article 4 B qui acquièrent, entre le 1er janvier 2009 et le 31 décembre 2012, un logement neuf ou en l'état futur d'achèvement bénéficient d'une réduction d'impôt sur le revenu à condition qu'ils s'engagent à le louer nu à usage d'habitation principale pendant une durée minimale de neuf ans.

La réduction d'impôt s'applique dans les mêmes conditions au logement que le contribuable fait construire et qui a fait l'objet, entre le 1er janvier 2009 et le 31 décembre 2012, d'un dépôt de demande de permis de construire, ainsi qu'au local affecté à un usage autre que l'habitation acquis entre ces mêmes dates et que le contribuable transforme en logement. Elle s'applique également, dans les mêmes conditions, aux logements qui ne satisfont pas aux caractéristiques de décence prévues à l'article 6 de la loi n° 89-462 du 6 juillet 1989 tendant à améliorer les rapports locatifs et portant modification de la loi n° 86-1290 du 23 décembre 1986 et qui font l'objet, entre le 1er janvier 2009 et le 31 décembre 2012, de travaux de réhabilitation définis par décret permettant aux logements d'acquérir des performances techniques voisines de celles des logements neufs. L'achèvement de la construction ou des travaux de transformation doit intervenir au plus tard au 31 décembre de la deuxième année qui suit celle de la demande de permis de construire ou celle de l'acquisition du local destiné à être transformé.

L'application de la présente réduction d'impôt est, au titre de l'acquisition ou de la construction d'un logement, exclusive, pour le même logement, de la déduction au titre de l'amortissement prévue au h du 1° du I de l'article 31.

La location ne peut pas être conclue avec un membre du foyer fiscal ou, si le logement est la propriété d'une société non soumise à l'impôt sur les sociétés, avec l'un de ses associés ou avec un membre du foyer fiscal de l'un de ses associés.

La location du logement consentie à un organisme public ou privé qui le donne en sous-location nue à usage d'habitation principale à une personne autre que l'une de celles mentionnées au quatrième alinéa du présent article ne fait pas obstacle au bénéfice de la réduction d'impôt à la condition que cet organisme ne fournisse aucune prestation hôtelière ou parahôtelière.

La réduction d'impôt n'est pas applicable aux logements dont le droit de propriété est démembré ou aux logements appartenant à une société non soumise à l'impôt sur les sociétés dont le droit de propriété des parts est démembré. Elle n'est pas non plus applicable aux immeubles classés ou inscrits au titre des monuments historiques ou ayant fait l'objet d'un agrément ministériel ou ayant reçu le label délivré par la Fondation du patrimoine, mentionnés au premier alinéa du 3° du I de l'article 156, et aux logements financés au moyen d'un prêt mentionné à l'article R. 331-1 du code de la construction et de l'habitation ayant fait l'objet d'un dépôt de permis de construire à compter du 1er janvier 2010 .

II. ― La réduction d'impôt n'est applicable qu'aux logements dont les caractéristiques thermiques et la performance énergétique sont conformes aux prescriptions de l'article L. 111-9 du code de la construction et de l'habitation. Le respect de cette condition est justifié par le contribuable selon des modalités définies par décret.

Le premier alinéa s'applique à compter de la publication du décret mentionné au même alinéa et au plus tard à compter du 1er janvier 2010.

III. ― L'engagement de location mentionné au I doit prendre effet dans les douze mois qui suivent la date d'achèvement de l'immeuble ou de son acquisition si elle est postérieure. Cet engagement prévoit que le loyer ne doit pas excéder un plafond fixé par le décret prévu au troisième alinéa du h du 1° du I de l'article 31.

IV. ― La réduction d'impôt est calculée sur le prix de revient du logement retenu pour sa fraction inférieure à 300 000 €.

Le taux de la réduction d'impôt est de :

- 25 % pour les logements acquis ou construits en 2009 et en 2010 ;

- 15 % pour les logements acquis ou construits en 2011 ;

- 10 % pour les logements acquis ou construits en 2012.

Toutefois, lorsque le contribuable acquiert ou fait construire un logement neuf dont le niveau de performance énergétique globale, déterminé dans des conditions fixées par décret et justifié par le bénéficiaire, est supérieur à celui qu'impose la législation en vigueur, le taux de la réduction d'impôt est majoré de dix points pour les logements acquis ou construits en 2011 et 2012.

Lorsque le logement est détenu en indivision, chaque indivisaire bénéficie de la réduction d'impôt dans la limite de la quote-part du prix de revient correspondant à ses droits dans l'indivision.

Lorsque le logement est la propriété d'une société non soumise à l'impôt sur les sociétés autre qu'une société civile de placement immobilier, le contribuable bénéficie de la réduction d'impôt dans la limite de la quote-part du prix de revient correspondant à ses droits sur le logement concerné.

Au titre d'une même année d'imposition, le contribuable ne peut bénéficier de la réduction d'impôt qu'à raison de l'acquisition, de la construction ou de la transformation d'un seul logement.

La réduction d'impôt est répartie sur neuf années. Elle est accordée au titre de l'année d'achèvement du logement ou de son acquisition si elle est postérieure et imputée sur l'impôt dû au titre de cette même année puis sur l'impôt dû au titre de chacune des huit années suivantes à raison d'un neuvième de son montant total au titre de chacune de ces années.

Lorsque la fraction de la réduction d'impôt imputable au titre d'une année d'imposition excède l'impôt dû par le contribuable au titre de cette même année, le solde peut être imputé sur l'impôt sur le revenu dû au titre des années suivantes jusqu'à la sixième année inclusivement pour autant que l'immeuble soit maintenu à la location pendant lesdites années.

Lorsque la réduction d'impôt est acquise au titre d'un local affecté à un usage autre que l'habitation et que le contribuable transforme en logement ou d'un logement ne satisfaisant pas aux caractéristiques de décence prévues à l'article 6 de la loi n° 89-462 du 6 juillet 1989 tendant à améliorer les rapports locatifs et portant modification de la loi n° 86-1290 du 23 décembre 1986 et faisant l'objet de travaux de réhabilitation définis par décret permettant aux logements d'acquérir des performances techniques voisines de celles des logements neufs, elle est calculée sur le prix d'acquisition du local ou du logement augmenté du montant des travaux de transformation ou de réhabilitation et elle est accordée au titre de l'année d'achèvement de ces travaux.

V. ― Lorsque le logement reste loué, à l'issue de la période couverte par l'engagement de location mentionnée au I, dans les conditions mentionnées au deuxième alinéa du l du 1° du I de l'article 31, par période de trois ans, le contribuable continue à bénéficier de la réduction d'impôt prévue au présent article pendant au plus six années supplémentaires. Dans ce cas, la réduction d'impôt annuelle est égale à 2 % du prix de revient du logement.

VI. ― Un contribuable ne peut, pour un même logement ou une même souscription de parts, bénéficier à la fois de l'une des réductions d'impôt prévues aux articles 199 decies E à 199 decies G, 199 decies I, 199 undecies A ou 199 tervicies et des dispositions du présent article.

Les dépenses de travaux retenues pour le calcul de la réduction d'impôt prévue au présent article ne peuvent faire l'objet d'une déduction pour la détermination des revenus fonciers.

VII. ― La réduction d'impôt obtenue fait l'objet d'une reprise au titre de l'année au cours de laquelle intervient :

1° La rupture de l'engagement de location ou de l'engagement de conservation des parts mentionné aux I ou VIII ;

2° Le démembrement du droit de propriété de l'immeuble concerné ou des parts. Toutefois, aucune remise en cause n'est effectuée lorsque le démembrement de ce droit ou le transfert de la propriété du bien résulte du décès de l'un des membres du couple soumis à imposition commune et que le conjoint survivant attributaire du bien ou titulaire de son usufruit s'engage à respecter les engagements prévus au I et, le cas échéant, au VIII, dans les mêmes conditions et selon les mêmes modalités, pour la période restant à courir à la date du décès.

VIII. ― La réduction d'impôt est applicable, dans les mêmes conditions, à l'associé d'une société civile de placement immobilier régie par les articles L. 214-50 et suivants du code monétaire et financier dont la quote-part de revenu est, en application de l'article 8 du présent code, soumise en son nom à l'impôt sur le revenu dans la catégorie des revenus fonciers.

Le taux de la réduction d'impôt est de :

- 25 % pour les souscriptions réalisées en 2009 et en 2010 ;

- 15 % pour les souscriptions réalisées en 2011 ;

- 10 % pour les souscriptions réalisées en 2012.

Toutefois, lorsque 95 % de la souscription servent exclusivement à financer les logements mentionnés au sixième alinéa du IV, la réduction d'impôt est majorée de dix points pour les logements acquis ou construits en 2011 et 2012.

La réduction d'impôt, qui n'est pas applicable aux titres dont le droit de propriété est démembré, est subordonnée à la condition que 95 % de la souscription serve exclusivement à financer un investissement pour lequel les conditions d'application du présent article sont réunies. En outre, la société doit prendre l'engagement de louer le logement dans les conditions prévues au présent article. L'associé doit s'engager à conserver la totalité de ses titres jusqu'au terme de l'engagement de location souscrit par la société. Le produit de la souscription doit être intégralement investi dans les dix-huit mois qui suivent la clôture de celle-ci.

Au titre d'une année d'imposition, le montant de la souscription ouvrant droit à la réduction d'impôt ne peut pas excéder, pour un même contribuable, la somme de 300 000 €.

La réduction d'impôt est répartie sur neuf années. Elle est accordée au titre de l'année de la souscription et imputée sur l'impôt dû au titre de cette même année puis sur l'impôt dû au titre de chacune des huit années suivantes à raison d'un neuvième de son montant total au titre de chacune de ces années.

Lorsque la fraction de la réduction d'impôt imputable au titre d'une année d'imposition excède l'impôt dû par le contribuable au titre de cette même année, le solde peut être imputé sur l'impôt sur le revenu dû au titre des années suivantes jusqu'à la sixième année inclusivement.

L'application de la présente réduction d'impôt est, au titre d'une même souscription de parts, exclusive de la déduction au titre de l'amortissement prévue à l'article 31 bis.

IX. ― Le montant total des dépenses retenu pour l'application du présent article au titre, d'une part, de l'acquisition, de la construction ou de la transformation d'un logement et, d'autre part, de souscriptions de titres, ne peut excéder globalement 300 000 € par contribuable et pour une même année d'imposition.

X. ― A compter de la publication d'un arrêté des ministres chargés du budget et du logement classant les communes par zones géographiques en fonction de l'offre et de la demande de logements, la réduction d'impôt prévue au présent article n'est plus accordée au titre des logements situés dans des communes classées dans des zones géographiques ne se caractérisant pas par un déséquilibre entre l'offre et la demande de logements et acquis à compter du lendemain de la date de publication de cet arrêté.

Toutefois, cette réduction d'impôt est également acquise au titre des logements situés dans les communes mentionnées au premier alinéa lorsqu'elles ont fait l'objet d'un agrément délivré par le ministre chargé du logement, dans des conditions définies par décret, après avis du maire de la commune d'implantation ou du président de l'établissement public de coopération intercommunale territorialement compétent en matière d'urbanisme. La décision du ministre de délivrer ou non l'agrément doit tenir compte des besoins en logements adaptés à la population (1).

XI.-Les investissements mentionnés aux I et VIII et afférents à des logements situés dans les départements d'outre-mer, à Mayotte, Saint-Barthélemy, Saint-Martin, Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, en Polynésie française et dans les îles Wallis et Futuna ou à des souscriptions employées dans les conditions définies au troisième alinéa du VIII pour le financement de tels logements ouvrent droit à la réduction d'impôt prévue au présent article dans les mêmes conditions, sous réserve des adaptations prévues au présent XI.

Pour ces investissements, le taux de la réduction est égal :

1° A 40 % pour les logements acquis ou construits et pour les souscriptions réalisées entre la date de promulgation de la loi n° 2009-594 du 27 mai 2009 pour le développement économique des outre-mer et le 31 décembre 2011 ;

2° A 35 % pour les logements acquis ou construits et pour les souscriptions réalisées entre le 1er janvier 2012 et le 31 décembre 2013 ;

3° A 35 % pour les logements acquis ou construits et pour les souscriptions réalisées entre le 1er janvier 2014 et le 31 décembre 2017, dès lors que le propriétaire s'engage à ce que les logements restent loués à l'issue de la période couverte par l'engagement mentionné au I selon les conditions prévues au V.

Pour l'application du présent XI, le plafond de loyer mentionné au III du présent article ainsi que les conditions mentionnées au deuxième alinéa du l du 1° du I de l'article 31 peuvent être adaptés par décret.

NOTA:

(1) Loi n° 2009-1673 du 30 décembre 2009 de finances pour 2010 article 83 II : Le I de l'article 83 s'applique à compter de l'imposition des revenus de 2010.

Loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2010 article 39 IV : le II de l'article 39 s'applique à compter de l'imposition des revenus de l'année 2009.

[Games online]

[Last topics]

[Glossary]

[Help]

[Membership]

[About]

[Social network] [Hot news] [Discussions] [Seo forums] [Meet people] [Directory]

[Social network] [Hot news] [Discussions] [Seo forums] [Meet people] [Directory]

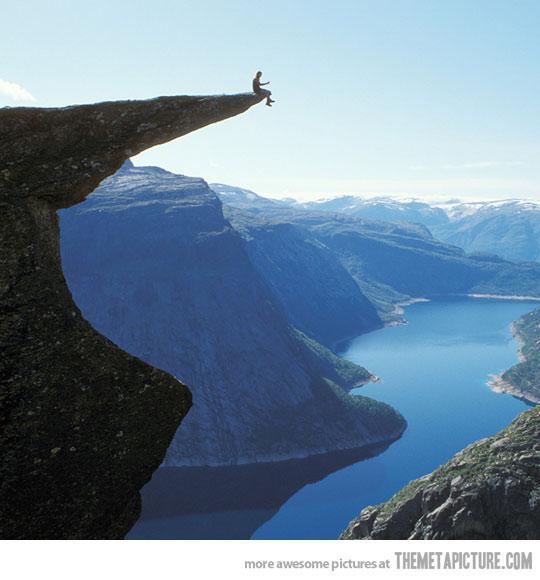

Photo blog selected : lol

A new picture tomorrow morning, around 10 a.m.

Write upside down to your friends! In your blog, anywhere...

(works with MySpace, Twitter, Facebook, Youtube, MSN, Hi5, Bebo, Yahoo...)